24/12/2025

24/12/2025

Rispondi ad alcune domande e il tuo documento viene creato automaticamente.

Il tuo documento è pronto! Lo riceverai nei formati Word e PDF. Potrai modificarlo.

Puoi scegliere di farti assistere da un avvocato dopo avere compilato il documento.

24/12/2025

24/12/2025

Word e PDF

Word e PDF

10 a 16 pagine

10 a 16 pagine

Opzione: Assistenza di un avvocato

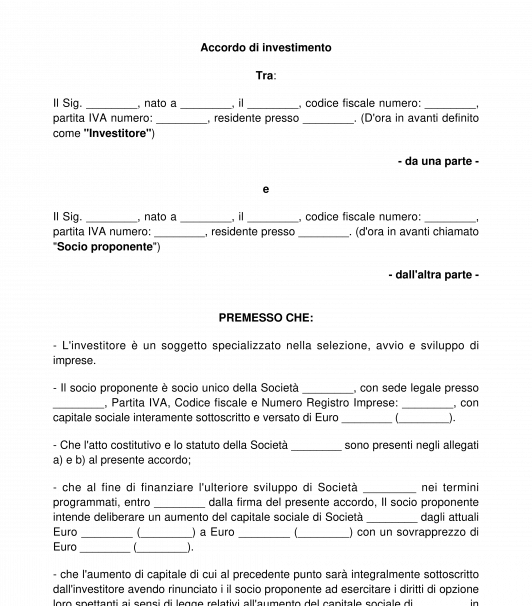

Compila il modelloIl presente accordo di investimento è un contratto che viene firmato tra un investitore e i soci di una società, e serve a far si che l'investitore, generalmente un business angel o un venture capitalist, entri nel patrimonio societario apportanto una consistente somma di denaro, tale da far si che la Società possa operare verso il conseguimento dell'oggetto sociale.

Generalmente questo accordo avviene dopo numerose trattative effettuate tra le parti, che giungono alla conclusione attraverso la firma del presente. Infatti, in questo complesso accordo, vi dovranno essere inserite molte clausole tale da far si che sia l'investitore che i soci siano soddisfatti dei risultati raggiunti.

Questo documento si differenzia dalla lettera di intenti o memorandum of understanding dato che mentre questa è appunto un contratto firmato per il futuro, il presente accordo invece è da considerare un contratto a tutti gli effetti che produce effetti immediati, e dai patti parasociali in quanto l'accordo è con un investitore che non fa parte della compagine sociale. Allo stesso tempo, un accordo di investimento contiene molti elementi simili del patto parasociale in quanto all'organizzazione della struttura societaria.

Contenuto dell'accordo di investimento

Ovviamente l'obiettivo principale dell'accordo di investimento è quello di far si che l'investitore entri dentro la compagine societaria attraverso un'investimento. Per far ciò, nel contratto devono essere indicati:

Aumento di capitale e investimento: Un elemento fondamentale è sicuramente quello di indicare a quanto ammonta il capitale sociale della società, così come a quanto ammonterà il capitale sociale una volte che è entrato l'investitore. Inoltre, si dovrà indicare a quanto ammonta l'aumento di capitale effettuato così come l'investimento effettuato. Generalmente, l'investimento andrà a coprire solamente una piccola parte per l'aumento del capitale sociale, il resto si considererà come sovraprezzo e quindi denaro liquido per la società per poter operare e raggiungere l'oggetto sociale.

Tempistica: Va inserito nel contratto il giorno in cui dovranno essere ratificati dall'assemblea dei soci le varie modifiche statuarie richieste per poter far entrare un altro soggetto come socio. Inoltre, si dovrà indicare anche entro quanti giorni verrà effettivamente erogato l'investimento.

Patti parasociali (facoltativo) : All'interno dell'accordo di investimento si possono inserire tutti i tipi di patti per regolare meglio la Società una volta che entri l'investitore al suo interno. Si possono inserire divieti quali ad esempio divieto di non alienazione (detto in inglese lock-up) delle quote o azioni societarie, ossia l'impossibilità per un socio di poter vendere le sue partecipazioni sociali, che può durare per un periodo di tempo limitato e che spesso viene accompagnato anche da un diritto di prelazione di un altro socio o verso l'investitore. Ciò significa, che nel caso in cui un socio voglia vendere le sue partecipazioni all'interno di una società, dovrà prima prendere in considerazione le offerte che arrivano dai soci all'interno della stessa società. Altri tipi di sindacati di blocco possono essere la clausola di gradimento con cui si sottomette l'ingresso di un socio al gradimento di un altro socio o dell'investitore, e le cosiddette clausole di co-vendita (tag-along e drag-along):

a) Tag-along right (diritto di co-vendita) è un clausola che favorisce al socio di minoranza, in quanto si da un diritto a quest'ultimo di poter vendere le sue partecipazioni societarie, nel caso in cui il socio di maggioranza ricevesse un'offerta congrua. Questo significa quindi, che il socio di minoranza può vendere alle stesse condizioni e allo stesso prezzo del socio di maggioranza, nel caso in cui lo volesse.

b) Drag-along right (obbligo di co-vendita) è invece una clausola che obbliga al socio di minoranza a vendere le sue partecipazioni societarie nel caso in cui il socio di maggioranza trovasse un acquirente. Questa clausola favorisce nettamente il socio di maggioranza in quanto potrebbe vendere il pacchetto completo di azioni o quote, o per lo meno una parte consistente, che rende sicuramente più appetibile la vendita della società.

Potere veto investitore (facoltativo): All'investitore può essere riconosciuto un diritto di veto su determinate delibere, sia che si tratti di una delibera assembleare che una delibera dell'organo amministrativo. Riguardo le delibere assembleari, solitamente viene richiesta la possibilità di veto circa: le modifiche dello statuto; le operazioni straordinarie come fusioni o scissioni; l'emissione di nuove classi di azioni; la modifica dei diritti; i piani di stock options; l'acquisto di azioni proprie; e la distribuzione di dividendi o riserve. Per quanto riguarda l'organo amministrativo, il diritto di veto viene richiesto in merito alla modifica del budget, all'assunzione o alla modifica di finanziamenti oltre determinati importi, ed all'acquisto o alla cessione di partecipazioni sociali di azienda o di singoli beni.

Liquidation preference o clausola di preferenza: La clausola entra in vigore durante gli eventi di distribuzione, come distribuzione degli utili o vendita di quote, e può essere di preferenza o partecipativa. La preferenza si sostanzia in un diritto a favore dell'investitore in caso di eventi di una sua uscita (exit). Egli può ricevere l'intero valore della sua quota, prima che altri investitori (senza preferenza) ricevano alcun corrispettivo. La partecipatività si sostanzia in un diritto aggiuntivo a favore dell'investitore (sempre in caso di exit) a ricevere, oltre che l'intero valore della sua quota, anche un multiplo "x" dell'investimento eseguito, questa volta in concorrenza con gli altri soci, in una percentuale pari alla propria partecipazione sociale.

Anti-diluition: In caso di un futuro aumento di capitale con valutazione inferiore a quella contenuta nel contratto, gli investitori che sottoscrivono il patto hanno il diritto di comprare, al valore nominale, le quote sufficienti ad accrescere la propria partecipazione, in modo da renderla corrispondente a quella che avrebbero ottenuto se la valutazione del round fosse stata pari alla nuova e più bassa valutazione.

L'accordo di investimento ha una durata massima 5 anni ed è possibile recedere, con un preavviso di sei mesi.

Come usare il documento?

Attraverso questo documento si potrà indicare:

Una volta firmato il presente documento questo dovrà essere firmato da tutti i soci e dall'investitore e conservato dalle parti.

Normativa di riferimento

Articolo 2341 bis e 2341-Ter del codice civile, oltre al 1341 e 1342 relativo ai contratti.

Per quanto concerne le società quotate in borse: Articoli 122 e 123 del D. Lgs. 24 febbraio 1998, n. 58, "Testo unico di disposizioni in materia finanziaria"

Assistenza di un avvocato

Potrai scegliere di consultare un avvocato se avrai bisogno di aiuto.

L'avvocato potrà rispondere alle tue domande o assisterti negli adempimenti opportuni. Questa opzione ti sarà proposta alla fine del documento.

Come modificare il modello?

Compili un modulo. Il documento viene redatto sotto i tuoi occhi man mano che inserisci le tue risposte.

Al termine, lo ricevi nei formati Word e PDF. Puoi modificarlo e riutilizzarlo.

Accordo di investimento per startup - modello

Stato: Italia