04/11/2025

04/11/2025

Contesta a algunas preguntas y tu documento tipo se creará automáticamente.

¡Tu documento está ya listo! Lo recibirás en los formatos Word y PDF. Lo podrás modificar.

04/11/2025

04/11/2025

Word y PDF

Word y PDF

3 a 5 páginas

3 a 5 páginas

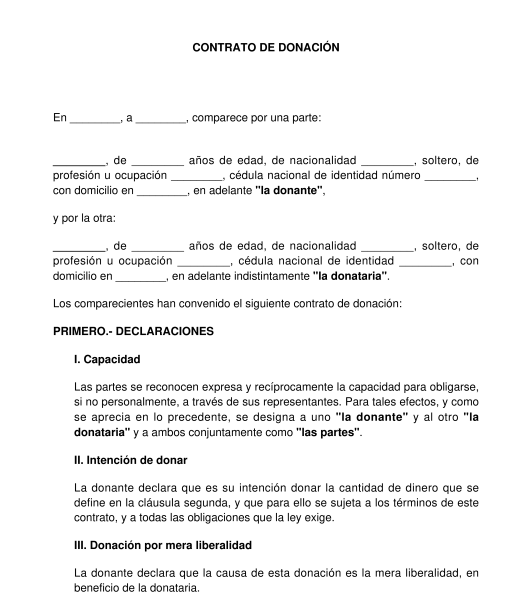

El Contrato de Donación, o contrato de donación entre vivos o de donación irrevocable, es el documento por medio del cual una persona (el donante) transfiere la propiedad de una o varias cosas de manera gratuita a otra persona (el donatario), sin pedir a cambio dinero, otros bienes o un servicio.

Con todo, es posible para el donante poner la condición de que la donación solo ocurra después de un plazo de tiempo (por ejemplo, un año desde la firma del contrato) o que ocurra algo específico (por ejemplo, que el donatario se matricule en una carrera universitaria). Además, podría imponerle al donatario que use lo donado para ciertos propósitos (por ejemplo, para financiar la compra de una casa), lo que se conoce como una "carga modal".

Con este documento se pueden hacer donaciones de todo tipo de bienes, sean muebles (movibles, no adheridos al piso) o inmuebles (no movibles, como casas o departamentos). Si se quisieran ceder derechos más específicos, están disponibles los modelos para la Cesión de Derechos Hereditarios, la Cesión de Derechos de Autor, y la Cesión de Derechos de Imagen. Si en sentido contrario, se busca vender bienes, el Contrato de Compraventa de Bienes Muebles y el Contrato de Compraventa de Bienes Inmuebles son adecuados.

El documento puede ser utilizado en todas aquellas donaciones que se realicen entre particulares, sean personas naturales (individuos) o personas jurídicas (empresas, instituciones, sociedades, etc.). Se deberán identificar los bienes, los firmantes del contrato, y las posibles condiciones o cargas que se impongan a la donación.

El contrato contiene, entre otras, las siguientes opciones para personalizarse:

¿Quién puede firmar este documento?

Toda persona, natural o jurídica, con capacidad suficiente puede firmar el contrato. La regla general es que todo hombre o mujer mayor de 18 años puede firmar personalmente el contrato, salvo que tengan alguna incapacidad (como lo podría ser la demencia) o que se trate de las personas casadas en régimen de sociedad conyugal salvo excepciones. Además, los hombres mayores de 14 y menores de 18, y las mujeres mayores de 12 y menores de 18 pueden firmar representados, y personalmente si tienen autorización de sus representantes, para donar bienes que obtengan por motivo de su trabajo (es decir, que sean adquiridos con su propio trabajo, ganado producto del trabajo autorizado para menores de edad). No obstante lo anterior, los menores no pueden donar bienes inmuebles.

En cuanto a las mujeres casadas en sociedad conyugal sólo podrán firmar el contrato como donantes cuando lo que donen esté dentro de algún patrimonio reservado o especial de aquellos que puede tener. Esto se da en los siguientes casos:

En lo que se refiere al hombre casado por sociedad conyugal, sólo podrá firmar el contrato como donante si cuenta con autorización de su esposa para realizar las donación de los bienes sociales.

Formalidades del documento

En la mayoría de los casos las donaciones deben otorgarse por Escritura Pública. Esto quiere decir que una vez que este documento se descargue con todos sus datos necesarios, deberá ser reducido a Escritura Pública, que es un documento formal que pueden emitir notarios públicos o cónsules chilenos en país extranjero, y que tiene valor de auténtico y legalizado. Si es que este contrato es firmado por representantes de la donante o donataria, se debe presentar ante el mismo notario el documento o los documentos en que conste el poder que se tiene para actuar en su nombre. Si el contrato es firmado por una donante mujer casada en sociedad conyugal, deberá presentar los documentos que acrediten el patrimonio reservado o especial que corresponda. Si se firma por un donante hombre casado en sociedad conyugal, deberá presentar la declaración jurada por la cual su esposa autoriza la donación.

Este documento contiene todas las menciones que la ley exige respecto de las escrituras públicas. Sin embargo, cada notaría o consulado podrá efectuar los ajustes que estime pertinentes. En cualquiera de estos casos, puede ser útil consultar en la Notaría Pública sobre la posibilidad de enviar por algún medio electrónico el contenido del contrato para su revisión previa.

Excepcionalmente, si solo se donan bienes muebles, y no se imponen cargas modales, plazos y/o condiciones, la donación puede validarse con la firma de las partes sin necesidad de su legalización ante Notario. Si este fuera el caso, este modelo permite elegir esta opción, o bien legalizar el contrato de todos modos.

El requisito de la "Insinuación" o de informar al Servicio de Impuestos Internos

Con la entrada en vigencia de la Ley de Modernización Tributaria, el grueso de las donaciones que hagan personas naturales (individuos humanos, en vez de empresas) ya no deben necesariamente pasar por un trámite de "insinuación", que es la autorización de un juez. Ahora, con tal que no se supere un máximo anual de donaciones de 250 UTM (Unidad Tributaria Mensual), basta con que se informe debidamente al Servicio de Impuestos Internos de la donación, a través de su sitio web o los canales electrónicos que dispongan para ese propósito.

Si se requiriera la insinuación de todos modos (por superar los montos admisibles, o por tratarse de personas jurídicas, o estar en otra situación que lo exija), hay que destacar que este es un trámite que requiere de un abogado, y debe iniciarse en el tribunal con competencia civil (como los juzgados de letras) del domicilio del donante o del donatario. El tribunal examinará la validez de la donación, y que se hayan pagado los correspondientes impuestos que la graven. Si bien es recomendable que esta autorización se consiga antes de redactarse el contrato, en la práctica se suele permitir que se haga el trámite después, e incluso ya habiendose aceptado la donación por la donataria.

Si la donante es una persona natural, este modelo se pone en la situación general en la cual no se necesita insinuación. Si la donante es una persona jurídica, este modelo tendrá menciones pertinentes a la insinuación, sin perjuicio de permitirse su omisión también. Es recomendable consultar la necesidad de la insinuación con un profesional, para cada caso específico.

Impuestos a las donaciones

Similarmente, y con la entrada en vigencia de la Ley de Modernización Tributaria, las personas naturales podrían verse exentas del pago de impuestos (y de la insinuación) hasta por el 20% de su renta neta global del año anterior, con un tope de 250 UTM.

Con todo, en otros casos, las donaciones están sujetas al pago de impuestos por parte del donatario (o el donante, si voluntariamente asume ese costo), sin perjuicio de que existen otras excenciones por motivos de parentesco entre las partes, por motivo del valor de lo donado, y también en otros casos específicos aplicables según el propósito o el destinatario de la donación (como por ejemplo, si se hacen donaciones con fines culturales, o si se dona al Estado de Chile). En el caso que el pago de impuestos sea necesario y este no se haga oportunamente, la donación corre el riesgo de invalidarse, o de no autorizarse por el juez competente que conozca de la insinuación, así como se pueden llegar a imponer multas al donatario.

Si bien existe una circular del Servicio de Impuestos Internos (S.I.I.) para la determinación del impuesto, y un resumen de leyes relevantes de la Biblioteca del Congreso Nacional, lo más seguro es consultar con un profesional, o bien con el propio Servicio de Impuestos Internos sobre el posible pago de impuestos para cada caso específico.

Nulidad de la donación por ser de un monto excesivo, tras la muerte del donante

Es importante mencionar que la ley protege a los herederos de la persona que dona en exceso, que se ven perjudicados por esto. Esto quiere decir que, cuando el donante muere, sus herederos podrían demandar a la donataria a través de lo que se llama "acción de inoficiosa donación". Esta acción permite a los herederos del donante, que vieron disminuida su herencia significativamente por causa de las donaciones excesivas, recuperar lo donado, o bien parte de ello o su valor. Específicamente, esto puede demandarse por los legitimarios del donante (ciertos herederos específicos, como lo son el conyuge sobreviviente, los hijos, y los ascendientes), en dos casos:

Con todo, típicamente la donación se podrá hacer de todos modos, con los riesgos que eso implica, puesto que la "acción de inoficiosa donación" solo puede ejercerse tras la muerte del donante.

Inscripción en el Conservador de Bienes Raíces

En caso de utlizarse este documento para donar inmuebles, hay que estar al tanto que, por disposición legal, la transferencia de la propiedad de un inmueble no se entenderá realizada si no hasta la inscripción del correspondiente título (este contrato) en el Conservador de Bienes Raíces competente. Es por tanto de suma importancia que tras firmarse este contrato como Escritura Pública, se concurra con copia autorizada del contrato al Conservador de Bienes Raíces que corresponda a la ubicación del inmueble donado, de modo de efectuar la inscripción, y de ese modo concretándose la transferencia de la propiedad o dominio.

El derecho aplicable proviene principalmente del Código Civil, y sus normas relativas a las donaciones irrevocables. Son además aplicables las reglas sobre las obligaciones y de la sucesión por causa de muerte del mismo Código. En aspectos tributarios, resultan también de importancia la Ley 21.210 de Modernización Tributaria (integrada al Código Tributario), y la Ley de Impuesto a la Renta, y la Circular Nº19 de 2004 del S.I.I. En lo que respecta a casos especiales de donaciones con exenciones efectos tributarios resultan relevantes la Ley 19.247 de Donaciones con Fines Educacionales; la Ley 18.895 de Normas sobre Reforma Tributaria; y la Ley 19.885 de Donaciones con Fines Sociales.

Completas un formulario. El documento se va redactando ante tus ojos, en base a tus respuestas.

Al finalizar, lo recibirás en los formatos Word y PDF. Puedes modificarlo y volver a utilizarlo.

Guías para ayudarte

Contrato de Donación - Modelo en Formatos Word y PDF

País: Chile