22.11.2025

22.11.2025

Odpowiedz na kilka pytań, a standardowy dokument utworzy się w tym czasie w sposób automatyczny.

Dokument jest gotowy! Otrzymujesz go w formacie Word i PDF. Masz możliwość jego edycji.

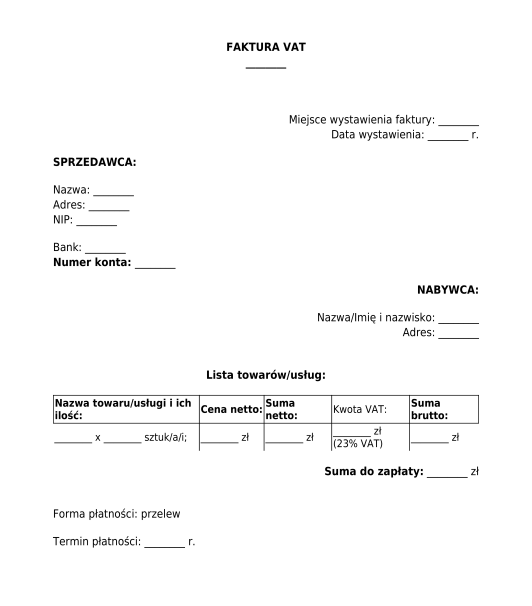

Faktura, inaczej zwana fakturą VAT, jest to dokument księgowy, potwierdzający dokonanie sprzedaży lub wykonanie usługi, za co zwykle odprowadza się podatek VAT. Jest to szczególny rodzaj rachunku, wystawiany przez przedsiębiorcę - podatnika VAT w transakcjach z innym przedsiębiorcą. Faktura może też być wydana na żądanie osobie fizycznej np. konsumentowi. Fakturę sporządza się dla wszystkich rodzajów towarów i usług.

Zarówno faktura, jak i rachunek to dokumenty księgowe, potwierdzające dokonanie sprzedaży lub wykonanie usługi, za co zwykle odprowadza się podatek VAT. Fakturę wydaje się zwykle w transakcjach między przedsiębiorcami. Rachunek sporządza się zarówno dla konsumentów - osób fizycznych, jak i przedsiębiorców (jeśli nie otrzymali oni faktury). Rachunek wystawia się wówczas, gdy przepisy nie nakładają obowiązku wystawienia faktury np. w razie sprzedaży produktów spożywczych konsumentowi w sklepie.

Innym dokumentem potwierdzającym płatność jest pokwitowanie odbioru gotówki, które potwierdza fakt uiszczenia zapłaty w gotówce. Pokwitowanie odbioru gotówki nie jest dokumentem księgowym i nie informuje o płatności podatków.

Nie, wydanie faktury nie jest zawsze obowiązkowe. Obowiązek wydania faktury występuje tylko wówczas, gdy przepisy o tym stanowią. Zwykle ma to miejsce w transakcjach między przedsiębiorcami, którzy są płatnikami podatku VAT. W razie braku obowiązku wystawienia faktury, przedsięborca wystawia rachunek, który stanowi dowód sprzedaży produktów lub usług.

Mianem podatku VAT określa się podatek od towarów i usług (ang. Value Added Tax), a więc daninę publiczną, stanowiącą podatek pośredni. Oznacza to, że podatek VAT nie jest płacony bezpośrednio do urzędu skarbowego, lecz w momencie nabycia dobra. Ponadto ma charakter wielofazowy, czyli jest pobierany w każdej fazie obrotu, a zatem w ostatecznym rachunku obciąża finalnego nabywcę.

Fakturę może sporządzić jedynie podmiot, będący płatnikiem podatku VAT np. spółka handlowa, przedsiębiorca indywidualny itd.

Fakturę należy podpisać odręcznie i wysłać lub przekazać kupującemu lub usługobiorcy. Możliwe jest też posługiwanie się wersją elektroniczną faktury (czyli bez konieczności drukowania, ani odręcznego podpisu), jeśli obie strony umowy wyraziły na to zgodę.

Fakturę sporządza się w formie pisemnej albo dokumentowej. Oznacza to, że forma notarialna nie jest wymagana dla ważności faktury.

Brak jakichkolwiek kosztów finalizacji faktury. Nie wymaga się formy notarialnej - brak kosztów taksy notarialnej. Nie wymaga się również rejestracji faktury - wobec tego brak opłat rejestracyjnych.

Wysokość stawki VAT zależy od sprzedawanego towaru lub usługi. Stawki są unormowane w prawie. W razie wątpliwości można wystąpić z wnioskiem do Krajowej Izby Skarbowej o wydanie WIS (wiążących informacji stawkowych). WIS informuje podatników o stawce podatku VAT, którą powinni stosować przy sprzedaży towarów i świadczeniu usług oraz jednocześnie wiąże organ podatkowy wobec podmiotu, dla którego został wydany, w odniesieniu do towaru albo usługi, której dotyczy.

Stawki VAT są następujące:

Zwolnienie z VAT stosują zarówno przedsiębiorcy korzystający ze zwolnienia przedmiotowego (ze względu na obrót danym towarem lub usługą, zwolnioną przez ustawę z VAT), jak i przedsiębiorcy stosujący zwolnienie podmiotowe według branży (np. usługi lekarza). Podatnik prowadzący sprzedaż zwolnioną od podatku nie ma obowiązku wystawienia faktury w odniesieniu do sprzedaży zwolnionej. Wyjątkiem jest sytuacja, gdy kupujący zgłosi żądanie jej wystawienia, w terminie 3 miesięcy, licząc od końca miesiąca, w którym dostarczono towar lub wykonano usługę bądź otrzymano całość lub część zapłaty - wówczas fakturę należy wystawić. "Podatek należny rozlicza nabywca" lub "np" (nie podlega opodatkowaniu) to oznaczenie, które stosuje się najczęściej w przypadku sprzedaży usług poza Polskę (obrót transgraniczny), kiedy VAT płaci nabywca w swoim kraju. Co do zasady, poza kilkoma wyjątkami, w sytuacji sprzedaży towarów lub wykonania usług dla przedsiębiorców, mających swoją siedzibę w innym kraju Unii Europejskiej, faktura powinna być wystawiona bez naliczonego podatku VAT (podatek na fakturze wyniesie 0 zł), z adnotacją, że "podatek należny rozlicza nabywca". Podatek VAT odprowadza się bowiem w miejscu sprzedaży towaru lub wykonania usługi, co oznacza, że jest to miasto, w którym ma siedzibę kupujący lub odbiorca usługi.

Faktura powinna zawierać:

Wymagania dotyczące elementów składowych faktury zawierają się w przepisie art. 106e ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług (t.j. Dz.U. z 2024 r. poz. 361, ze zm.).

Stawki podatku VAT określone są w art. 41 i nast. w zw. z art. 146aa ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług (t.j. Dz.U. z 2024 r. poz. 361, ze zm.).

Listę wskazującą odpowiednie stawki VAT można również znaleźć w rozporządzeniu Ministra Finansów w sprawie towarów i usług, dla których obniża się stawkę podatku od towarów i usług, oraz warunków stosowania stawek obniżonych (Dz.U. z 2013 r. poz. 1719, ze zm.).

W Polsce podatek VAT został wprowadzony ustawą z dnia 8 stycznia 1993 r. o podatku od towarów i usług oraz o podatku akcyzowym, zmienioną ustawą o podatku od towarów i usług z dnia 11 marca 2004 r. w ramach dostosowania prawodawstwa do prawa unijnego.

Kwestie związane z wystawieniem rachunku zostały uregulowane w art. 87 - 88 ustawy z dnia 29 sierpnia 1997 r. Ordynacja Podatkowa (t.j. Dz.U. z 2023 r. poz. 2383, ze zm.).

Wypełnij formularz. Dokument jest redagowany na Twoich oczach w miarę podawania odpowiedzi.

Po zakończeniu, otrzymujesz go w formacie Word i PDF. Możesz go edytować i wykorzystać ponownie.

Faktura - wzór, przykład do wypełnienia - Word i PDF

Kraj: Polska