16/11/2025

16/11/2025

Contesta a algunas preguntas y tu documento tipo se creará automáticamente.

¡Tu documento está ya listo! Lo recibirás en los formatos Word y PDF. Lo podrás modificar.

Puedes optar por recurrir a los servicios de un abogado después de haber rellenado el documento.

16/11/2025

16/11/2025

Word y PDF

Word y PDF

1 página

1 página

Opción: Ayuda de un abogado

Rellenar el modeloMediante este documento, cualquier trabajador por cuenta ajena puede solicitar a su empleador que:

La retención consiste en la deducción de una parte del salario bruto del trabajador que realiza el empleador con el fin de transferirlo a la Agencia Tributaria como anticipo de pago del impuesto sobre la renta.

La retención supone un pago anticipado del impuesto de la renta que descuenta el empleador del salario del trabajador.

Esta cantidad retenida del salario del trabajador se descontará de los impuestos que este deberá pagar en su declaración de la renta del año siguiente. Si la cantidad retenida por el empleador es mayor que la cantidad a pagar de la futura declaración de la renta, entonces su declaración saldrá a devolver, es decir, la Agencia Tributaria deberá devolver la diferencia.

A modo de ejemplo, si el empleador retiene en total 1.000 euros, y el total de impuestos a pagar por el trabajador en la declaración de la renta que se presenta al año siguiente asciende a 900 euros, entonces el resultado de la declaración será de -100 euros, es decir, la Agencia tributaria deberá devolver 100 euros al trabajador.

Para el año de 2023, la empresa debe aplicar los siguientes porcentajes de retención mínima según el salario del trabajador:

Estos porcentajes se aplican de forma escalada, es decir, se aplica el porcentaje de retención para cada tramo de salario. Si, por ejemplo, el salario anual del trabajador es de 20.000 €, la retención que se hará sobre su salario es de 19%*12.450 € + 24%*(20.000-12.450)= 2.356,50 € + 1.812 € = 4.168,5 € anuales, es decir, si se divide entre 12 meses con las pagas prorrateadas, de 347,37 euros mensuales.

En todo caso, el empleador debe tener en cuenta las condiciones personales del trabajador (p. ej. si tiene hijos menores de edad, familiares a cargo, etc.), ya que estas circunstancias reducen el porcentaje de retención.

En este punto, es importante distinguir entre el supuesto en el que el trabajador puede cambiar su porcentaje de retención por cambios que han tenido lugar en situación personal, y el supuesto en el que el trabajador desea, de forma voluntaria, aumentar su porcentaje de retención:

- Cambio del porcentaje de retención por variación de la situación del trabajador

El trabajador podrá solicitar un nuevo cálculo, ya sea un aumento o una reducción, del porcentaje de retención si se producen, entre otros, alguno de los siguientes cambios en la situación del trabajador:

- Aumento del porcentaje de retención por decisión del trabajador

El trabajador puede solicitar el aumento de su porcentaje de retención en cualquier momento sin necesidad de alegar un cambio en su situación personal, siempre que el porcentaje de retención no sea el máximo, en este caso, el 47%. En todo caso, el trabajador puede hacer uso de la calculadora de retención publicada en la web de la Agencia tributaria para determinar el porcentaje adecuado. El aumento de la retención tiene por objetivo evitar que al año siguiente, en el momento de presentar la declaración de la renta, el trabajador tenga que pagar una cantidad de impuestos mayor que la esperada. La asignación de un porcentaje adecuado permite que el pago de los impuestos se descuente directamente la nómina del trabajador, sin que el trabajador se vea obligado a pagar toda la cantidad adeudada de golpe en el momento de presentar su declaración.

Esta solicitud se podrá utilizar para solicitar el cambio de la retención del Impuesto de la Renta o IRPF a cualquier tipo de empresa, independientemente de su sector de actividad.

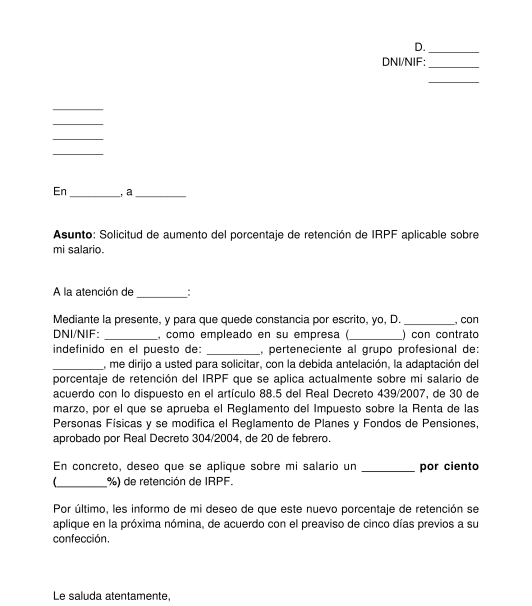

Contenido de esta solicitud

Esta solicitud incluye el siguiente contenido básico:

Formalización de esta solicitud

Una vez completado y descargado, esta solicitud deberá ser firmada por el trabajador y enviarla a su empleador, ya sea al propio empleador, o a su departamento de recursos humanos. El envío se deberá realizar antes de que emita la nómina a partir de la cual se desee aplicar el porcentaje de retención superior.

Esta solicitud cumple con lo dispuesto en el artículo 88 del Real Decreto 439/2007, de 30 de marzo, por el que se aprueba el Reglamento del Impuesto sobre la Renta de las Personas Físicas y se modifica el Reglamento de Planes y Fondos de Pensiones, aprobado por Real Decreto 304/2004, de 20 de febrero.

También tienes la opción de consultar a un abogado si necesitas ayuda.

El abogado puede contestar a tus preguntas o ayudarte en tus trámites. Al final de la creación del documento, se te ofrecerá esta opción.

Rellenas un formulario. El documento se va redactando ante tus ojos, en función de tus respuestas.

Al finalizar, lo recibirás en los formatos Word y PDF. Puedes modificarlo y volver a utilizarlo.

Una guía para ayudarte: ¿Cómo enviar una carta?

Solicitud de cambio de la retención de IRPF - Modelo

País: España