17/11/2025

17/11/2025

Contesta a algunas preguntas y tu documento tipo se creará automáticamente.

¡Tu documento está ya listo! Lo recibirás en los formatos Word y PDF. Lo podrás modificar.

Puedes optar por recurrir a los servicios de un abogado después de haber rellenado el documento.

17/11/2025

17/11/2025

Word y PDF

Word y PDF

1 página

1 página

Opción: Ayuda de un abogado

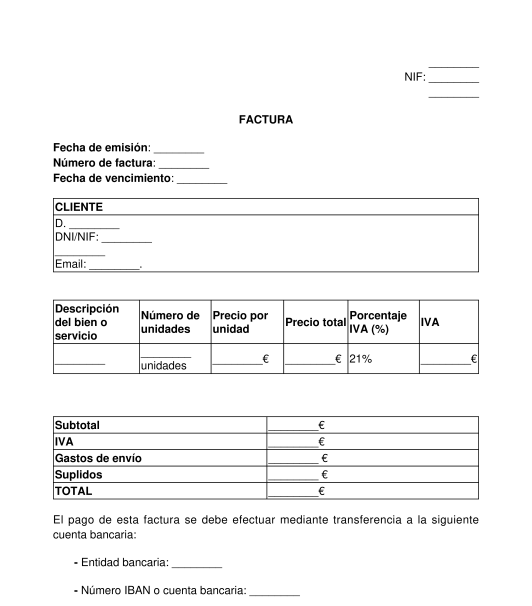

Rellenar el modeloEste documento permite que cualquier proveedor o vendedor profesional (p. ej. el vendedor es dueño de una tienda física de ropa, es el propietario de un e-commerce de venta de patinetes y motocicletas eléctricas) emita una factura en favor de la persona que adquiere un bien o servicio (es decir, un cliente), ya sea un particular (p. ej. una persona que realiza la compra de varias camisetas para su uso personal) o un profesional (el cliente lleva a cabo una actividad económica y la contratación del servicio se relaciona con esa actividad, p. ej. una empresa que adquiere tres motocicletas eléctricas para realizar las actividades de reparto de su negocio).

Ahora bien, esta factura no se puede utilizar por parte de profesionales autónomos que deseen emitir una factura en favor de otro profesional que tenga su domicilio en España (p. ej. un abogado que emite una factura a una empresa por su asesoramiento en un asunto de derecho laboral, la factura de un asesor fiscal que presta sus servicios a un profesional, etc.), ya que, en estos casos, el profesional debe incluir una retención de 15% sobre la base imponible de la factura como pago anticipado del IRPF. El profesional sí puede utilizar esta factura si el cliente es un particular (p. ej. una persona que contrata la rehabilitación de su vivienda, una factura por la reparación de un vehículo, etc.).

La entrega de la factura es el último paso tras la venta de un bien o de la prestación de un servicio, de tal forma que el cliente queda obligado a realizar el pago del precio acordado.

En relación con esta factura, caben destacar los siguientes documentos:

Están obligados a emitir factura todas las empresas o negocios, así como trabajadores autónomos que se dediquen profesionalmente a la venta de productos o a la prestación de servicios.

Siguiendo lo anterior, debe emitir factura las empresas, negocios o trabajadores autónomos que realice la venta de bienes, ya sean fabricados por ellos o simplemente se encarguen de su distribución (p. ej. la venta de camisetas elaboradas por el propio profesional, la venta de material informático realizado en una tienda, etc.).

Por otro lado, también debe emitir factura cualquier empresa, negocio o trabajadores autónomos que realice la prestación de servicios a cambio del pago de un precio (p. ej. el asesoramiento sobre las actividades adecuadas para reducir la carga fiscal del cliente, el servicio de mantenimiento de un vehículo, etc.).

El vendedor o profesional debe emitir una factura para cada una de las entregas de bienes y prestaciones de servicios que realicen en el desarrollo de su actividad, con excepción de las siguientes operaciones:

La empresa o trabajador autónomo deberá emitir la factura en el momento de realización de la entrega de los bienes o la finalización de la prestación de servicios, salvo cuando el destinatario de la operación sea un empresario o profesional que actúe como tal, en cuyo caso la expedición de la factura deberá realizarse antes del día 16 del mes siguiente a aquel en que se haya realizado la entrega del bien o la prestación del servicio.

La factura se emite una vez, de tal forma que se emite al final del proceso de compra de un bien o servicio.

No obstante, podrán incluirse en una sola factura las operaciones realizadas para un mismo cliente en el plazo máximo de un mes natural.

El profesional o vendedor debe incluir la base imponible de cada bien o servicio, es decir, el precio pagado por el cliente, así como el valor o porcentaje del IVA que corresponda (ya sea el tipo general del 21%, el reducido del 10%, el superreducido del 4% o exento del 0%).

En el caso de que la factura se emita por parte de un trabajador autónomo en favor de otra persona o profesional (en favor de una empresa o de otro trabajador autónomo que realiza una actividad profesional), la factura debe incluir una retención de 15% sobre la base imponible de la factura (la retención es del 7% si el profesional tiene menos de un año de actividad), como pago anticipado del IRPF que el cliente debe realizar en nombre del profesional.

Para garantizar la plena validez de esta factura, el profesional debe tener en cuenta lo siguiente:

Contenido de la factura

Esta factura incluye el siguiente contenido mínimo para asegurar su plena eficacia. En concreto, en este contrato se recoge:

Formalización de una factura

Una vez completada y descargada, el profesional debe realizar la entrega de esta factura al cliente.

La expedición de esta factura en favor del cliente se puede realizar por cualquier medio, tanto en papel como en formato electrónico (p. ej. mediante correo electrónico o a través de la página web o e-commerce del proveedor o vendedor), siempre que, en este último caso, el destinatario de la factura haya dado su consentimiento.

Por último, la factura, en papel o electrónica, deberá garantizar la autenticidad de su origen, la integridad de su contenido y su legibilidad. Asimismo, el profesional está obligado a guardar una copia de la factura durante un periodo mínimo de cuatro años.

Esta factura cumple con lo dispuesto en la Ley 37/1992, de 28 de diciembre, del Impuesto sobre el Valor Añadido, así como lo desarrollado en el Real Decreto 1624/1992, de 29 de diciembre, por el que se aprueba el Reglamento del Impuesto sobre el Valor Añadido.

También tienes la opción de consultar a un abogado si necesitas ayuda.

El abogado puede contestar a tus preguntas o ayudarte en tus trámites. Al final de la creación del documento, se te ofrecerá esta opción.

Rellenas un formulario. El documento se va redactando ante tus ojos, en función de tus respuestas.

Al finalizar, lo recibirás en los formatos Word y PDF. Puedes modificarlo y volver a utilizarlo.

Factura - Modelo, Formato para rellenar - Word y PDF

País: España